“本次重组是为了响应**战略,加快建设一流投资**,与两家公司的发展战略相契合,有助于双方资源共享、优势互补,增强核心竞争力,提高金融服务实体经济的能力与水平,助推上海市金融国资布局进一步优化,促进资本市场和证券行业高质量发展。”针对被国泰君安证券股份有限公司(下称“国泰君安”,601211.SH,02611.HK)吸收合并事项,海通证券股份有限公司(下称“海通证券”,600837.SH、06837.HK)董事长周杰9月11日表示。

9月5日晚间,国泰君安和海通证券双双发布停牌公告。国泰君安在公告中表示,公司与海通证券正在筹划由公司通过向海通证券全体A股换股股东发行A股股票、向海通证券全体H股换股股东发行H股股票的方式换股吸收合并海通证券并发行A股股票募集配套资金。国泰君安指出,本次重组涉及到A股和H股,涉及事项较多、涉及流程较为复杂,同时,本次重组有利于打造一流投资**、促进行业高质量发展,根据上海证券交易所的相关规定,预计停牌时间不超过25个交易日。

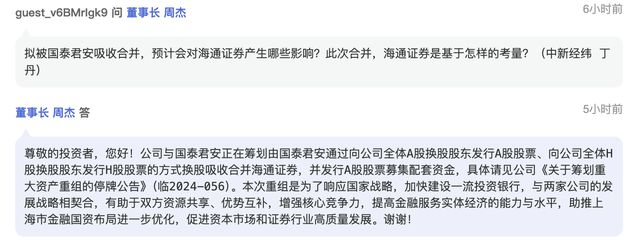

在9月11日举行的2024年半年度业绩说明会上,有投资者提问海通证券,拟被国泰君安吸收合并,预计会对海通证券产生哪些影响,此次合并基于怎样的考量?

对此,周杰表示,本次与国泰君安重组是为了响应**战略,加快建设一流投资**,与两家公司的发展战略相契合,有助于双方资源共享、优势互补,增强核心竞争力,提高金融服务实体经济的能力与水平,助推上海市金融国资布局进一步优化,促进资本市场和证券行业高质量发展。

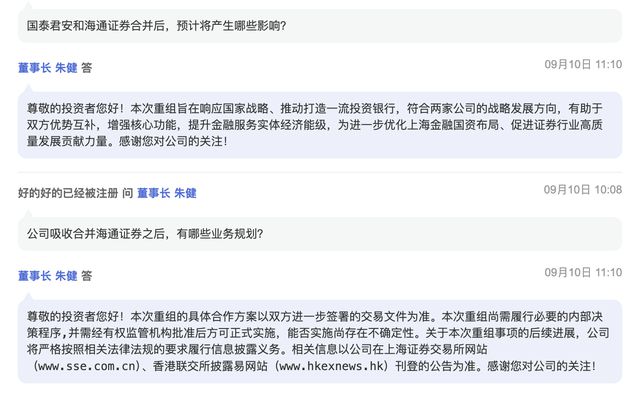

值得注意的是,国泰君安董事长朱健也在9月10日召开的半年度业绩说明会上对合并事宜进行了回应。朱健表示,此次重组旨在响应**战略、推动打造一流投资**,符合两家公司的战略发展方向,有助于双方优势互补,增强核心功能,提升金融服务实体经济能级,为进一步优化上海市金融国资布局、促进证券行业高质量发展贡献力量。

针对后续具体的整合计划及业务规划,朱健表示,此次重组的具体合作方案以双方进一步签署的交易文件为准,且重组尚需履行必要的内部决策程序,并需经有权监管机构批准后方可正式实施,能否实施尚存在不确定性。

国泰君安和海通证券同属上海国资。

官网资料显示,国泰君安证券是由创设于1992年的国泰证券和君安证券通过新设合并、增资扩股,于1999年8月组建成立,总部位于上海,目前实际控制人为上海国际集团有限公司。国泰君安证券于2015年A股上市、2017年H股上市,为A+H上市公司。

海通证券成立于1988年,由交通**发起设立,总部位于上海,目前第一大股东为上海国盛(集团)有限公司,海通证券无控股股东、无实际控制人。公司于2007年A股上市、2012年H股上市,为A+H上市公司。

按照2023年数据测算,国泰君安和海通证券合并后新机构的总资产、归母净资产将分别达1.68万亿元、3300亿元,均处于行业首位。

栏目主编:赵翰露 文字编辑:董思韵 题图来源:上观题图

来源:作者:澎湃新闻