图源自Unsplash

经历过原控股股东破产、牛散控股权争夺、进入失信黑名单等一系列重大事件后,誉衡**打了一场“翻身仗”,但公司只增利,不增收。

7月2日,誉衡**(002437.SZ)发布2024年上半年业绩预告,数据显示,公司预计上半年归母净利润1亿元-1.3亿元,同比增长253.99%-360.19%;扣除非经常性损益后的净利润8000万元-1亿元,同比增长198.80%-273.50%。

对于盈利能力的暴涨,公告中指出的原因中有一条与此前“贱卖”参股公司有关。

誉衡**称,公司于2023年出售了持有的广州誉衡生物科技有限公司(以下简称“誉衡生物”)全部股权,誉衡生物的亏损不再影响公司2024年半年度损益。

誉衡**及其子公司主要从事药品的研发、生产和销售,2020年公司登陆A股市场,上市之初产品线单一,主要是骨科用药鹿瓜多肽注射液,经过多年的产品引进、合作开发、投资并购,公司扩大了产品覆盖领域并扩充了产品线。目前,誉衡**产品涵盖骨骼肌肉、心脑血管、维生素及矿物质补充剂、抗感染、抗肿瘤等多个领域。

其中,誉衡生物是誉衡**在抗肿瘤领域的重要布局,肩负着誉衡**转型发展的重任。

誉衡生物诞生于2015年,彼时誉衡**创始人朱吉满与药明康德签署战略合作协议,次年3月,誉衡生物正式设立,多次增资扩股之后,誉衡生物成为誉衡**持股42.12%的参股公司。

但因誉衡生物持续亏损,在2023年,誉衡**将其剥离,作价2.4亿元,这一价格甚至不及上市公司对其的投入——誉衡生物成立7年时间内,誉衡**累计对其注资近3亿元。

誉衡生物拥有国内第六款PD-1抗体药物——赛帕利单抗,用于宫颈癌治疗和复发或难治性经典型霍奇金淋巴瘤治疗。该药物先是错过了2021年医保谈判,后又在商业化上表现萎靡,在PD-1内卷竞争中败下阵来。因赛帕利单抗销售不达预期,誉衡生物在2022年给誉衡**造成近1.8亿元亏损,上市公司全年亏损2.91亿元,2023年一季度,誉衡生物再添超两千万亏损。

誉衡**“断臂求生”,2023年,公司扭亏,归母净利润1.29亿元。早在2021年,公司为保利润“卖子”,出售子公司澳诺制药100%股权获得投资收益,对净利润影响为6.83亿元。

具体看誉衡生物,公司曾在2019年年报中痛述转型之苦,但提到聚焦生物药战略,公司对于当时正在申报霍奇金淋巴瘤适应症NDA的PD-1寄予厚望,称其“为公司接下来的产品结构转型迈出了坚实的一步”。

时过境迁,誉衡**在2023年年报中对转型不再多着笔墨,此前的生物药战略也销声匿迹匿迹,转而喊出了“新誉衡”“二次创业”等口号。今年5月,誉衡**董秘在投资者互动平台称,公司出售参股企业誉衡生物后,暂未布局生物药领域。

从收入结构来看,誉衡**2023年的营收支柱是营养类药物,创收10.84亿元,占总收入比重达到41.29%,其次是心脑血管药物和骨科药物,分别创收6.80亿元、2.70亿元,占比各为25.89%、10.30%。其中,心脑血管药物曾是公司的第一大收入来源。

转型生物创新药未果,誉衡**希望靠卖营养品撑起未来。

在此次半年报盈利预增公告中,公司也指出,2024年上半年,公司持续推进营销改革,部分核心产品销量实现较快增长,如安脑丸/片、注射用多种维生素(12)。

今年6月,誉衡**在投资者互动平台表示,公司维生素类产品主要有注射用多种维生素(12)、复方维生素(3)注射液。

此外,对于2024年上半年利润的暴增,公司还陈述了两大原因——2024年上半年,公司继续加强内部管理,降本增效工作取得明显成果,销售费用、管理费用、**费用较去年同期均有所下降;2024年3月,公司下属子公司西藏普德**有限公司收到**补助2812.69万元,该事项对公司归属于上市公司股东的净利润的影响为2271.25万元,此部分为非经常性损益。

需要说明的是,誉衡**也有“重营销”的标签,其销售费用连续7年在10亿元以上,其中2020年的销售费用率接近60%,这对净利润影响很大,通过内部管理和费用调节,确能在利润数据上得到直观反馈。

但是,因为誉衡**与多数传统药企一样,营收要靠销售费用堆出来,公司对销售费用进行管控后,营收数据大不如前。2023年公司销售费用同比减少18.15%,营收同比下降15.51%,今年一季度,销售费用减少20.94%,营收下降12.92%。

图源自Wind

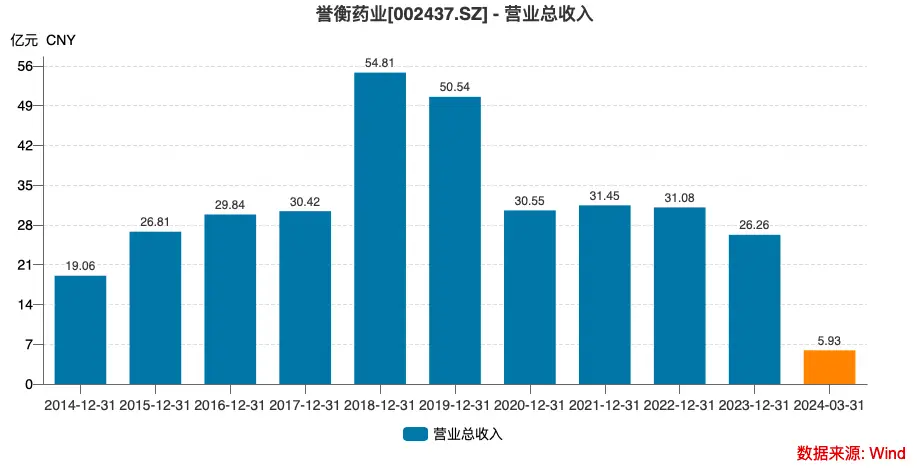

通过出售子公司及参股企业、进行内部管控等一系列举措,誉衡**的净利润虽然表现出了强劲的复苏,但其营收规模正逐年缩水,已经回到2015年水平。

(本文首发于钛媒体App 作者丨杨亚茹 编辑丨孙骋)