**基金报记者 吴君

今年上半年红利主题基金业绩表现突出,数据显示,全市场名字中带“红利”“股息”的基金,今年以来平均收益率约为6%左右,表现好的今年回报率近30%,但记者也发现,红利主题基金内部分化却很大,表现差的今年亏超19%,首尾相差49个百分点。对此,机构认为,可能是指数编制方法不同,也可能是基金经理对行业板块的配置不同。因此投资者在选择红利基金时,还是要看其配置的行业、策略等。

实际上,今年新发的红利主题基金数量超过50只,且有不少基金公司排队申报此类产品。但5月末以来红利指数出现高位回调,关于红利赛道是否过于拥挤,机构的看法是否定的。其认为红利策略具备中长期配置价值,投资者可以选取持仓集中于业绩、分红相对稳定的板块及个股的基金,可结合估值、股息率、基本面等因素衡量决策。

红利主题基金今年平均收益6%

首尾业绩相差49个百分点

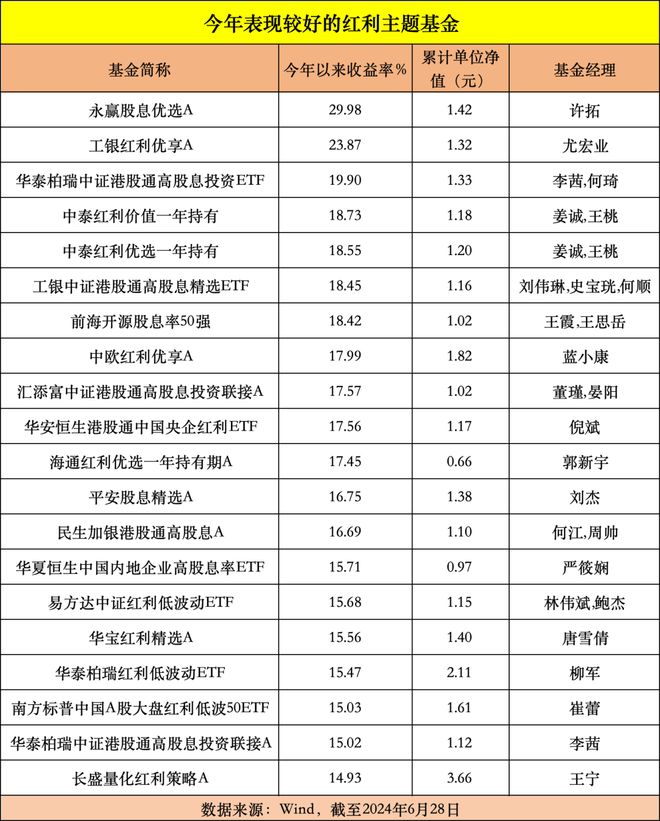

Wind数据显示,截至6月28日,全市场210只(不同份额分开计算)名字中带“红利”“股息”的基金,今年以来平均收益率为6%左右;其中有86只基金今年回报率超过10%,但也有17只基金今年跌幅超过10%。虽然名字相同,但业绩首尾相差非常大,表现较好的永赢股息优选A、工银红利优享A今年回报率分别为29.98%、23.87%;但也有交银股息优化、国联智选红利A,今年亏损分别为19.47%、18.26%。

关于红利主题基金为何“同名不同命”,盈米基金研究员李兆霆表示,这背后原因是指数编制方法的不同;另外,主动权益红利基金波动率较大,收益内部分化程度高,且投资范围更灵活,可能会出现“风格漂移”的情况。

嘉实基金基金经理王紫菡也称,目前主题基金业绩分化,从被动指数投资角度看,与不同红利指数之间的编制方法或有关。例如,今年以来红利低波动策略表现较好,而深证红利指数则相对一般。

平安基金基金经理刘杰认为,可能是市场切换时,基金经理对行业板块和个股的研究与把握,配置权重不同,因此高股息产品业绩差距大。

事实上,中证红利指数自5月22日以来,已从高位下跌了7.78%。市场讨论红利板块后市是否还有机会?

王紫菡认为,虽然5月底以来,红利资产出现了一些回调,但与全市场相比,依旧体现了其在波动中回撤更小的防御属性,截至6月27日,沪深300红利低波指数最近一月价下跌2.78%,同期上证指数下跌5.70%;而拉长至最近一年,该指数上涨10.78%,期间上证指数下跌7.64%,可以看到不错的进攻属性。

“目前来看,红利策略依旧具有中长期配置价值。一方面,当市场波动大时,投资者的风险偏好下降,更看重股息收益,市场更偏好高分红的公司;另一方面,红利资产多为商业模式成熟、竞争格局稳定的龙头企业,现金充裕,持续高分红的可能性较高。在景气度稀缺情况下,高股息标的是边际改善的方向。”王紫菡表示。

刘杰也说,近期红利高股息指数的调整幅度相对大盘和其他板块是比较温和的,“我们认为调整后反而会出现较好的投资机会,业绩分红均相对稳定的金融能源、公用事业及中字头央企更值得重视。”

今年新发红利主题基金超50只

红利赛道是否过于拥挤?

公募基金积极布局红利赛道,Wind数据显示,按认购起始日算,今年发行的名字中带“红利”“股息”的基金共有51只(不同份额合并计算),6月开始认购的有博时中证红利低波动100联接、建信红利精选、易方达恒生港股通高股息低波动联接等。另外,今年海富通、银河、华泰柏瑞、招商等多家公司上报了十多只红利主题基金,正在等待证监会批复。

关于公募积极布局红利基金的原因,基煜基金认为,市场对红利赛道的热情,源自该策略的防御属性以及近两年的优秀表现。中证红利指数已经连续两年跑赢了沪深300指数,近八成的红利主题产品在今年也取得了正收益。

李兆霆表示,当市场处于弱市或震荡市中,红利策略防御与抗跌属性往往更受到投资者青睐,稳定分红的企业一般拥有充足的现金流与稳定的盈利能力,投资价值相比成长股更具性价比。“目前红利资产也没有达到完全超配的程度,红利策略仍然可能会有增量资金进入的空间。”

上海证券基金评价研究中心高级分析师池云飞称,首先,红利和高股息股票通常代表企业健康的**状况和持续盈利能力,在市场波动较大时能提供相对稳定的收益,吸引更多寻求稳健回报的投资者;另一方面,今年以来,红利股表现相对更好,也吸引了一些追逐收益的资金。“从自身营销和满足市场需求的角度来说,加强红利赛道的布局是双赢的。”

另外市场上关于红利赛道是否过于拥挤的讨论不绝于耳。基煜基金称,采用成交金额占比分位数、创60日新高数量占比分位数和30日均线上个股数量占比分位数等三个指标,按等权构建板块拥挤度。今年以来,红利策略的交易拥挤度指标一度指向较高水平,但近期市场情绪有所降温,拥挤度指标也回归到历史偏低水平。

王紫菡认为,高股息策略本质是深度价值策略,长期来看股价围绕企业的价值波动,高质量的资产若出现低估有望实现均值回归。随着经济的发展,高股息、低波动个股的行业分布可能会不断演变。长期来看,由于聚焦高分红公司,红利策略能否持续有效,依赖A股股东回报水平的提升。

投资者选基金注重长期配置