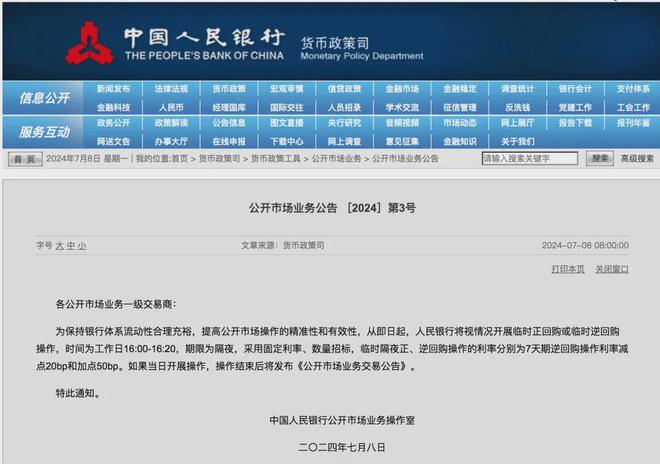

7月8日早上,央行突然发布公告:

从即日起,将视情况开展临时正回购或临时逆回购操作,时间为工作日16:00-16:20,期限为隔夜,采用固定利率、数量招标,临时隔夜正、逆回购操作的利率分别为7天期逆回购操作利率减点20bp和加点50bp。

公开信息显示:央行上一次开展正回购操作是在2014年11月,也就是说央行已经有时隔近10年没有进行正回购操作。

逆回购大家普遍有关注,它是央行常规的货币政策操作工具,央行使用它非常频繁。

所谓逆回购,本质上是商业**以国债作为质押,向央行借入资金,到期后归还,期限一般是7天,这相当于央行向市场投放了资金。而正回购则恰恰相反,正回购则是央行向市场借入短期资金,相当于向市场抽水。

央行此时重提正回购我认为有两层用意:

第一层:抑制债市过热。

最近几个月债市连续大幅上涨,对于实体经济和股市资金带来分流。债市持续上涨最核心原因是市场利率下行的预期。此时开展正回购,对市场有抽水效应,可以及时调控资金的松紧,避免过度炒作,还有过度加杠杆,对于现在过热的债券行情是降温。

对此,近期央行也宣布:人民**决定于近期面向部分公开市场业务一级交易商开展国债借入操作。

央行借入国债就是增加弹药库里的子弹,为卖出作好准备,当央行在二级市场卖出国债的时候,有助于引导债券价格下降。

7月8日,央行主管媒体金融时报表示:央行将大规模开展国债借入操作,择机卖出国债有利于稳定长债利率。

第二层,引导短期利率,发挥利率走廊

6月19日,央行行长潘功胜表示:未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。其他期限货币政策工具的利率可淡化政策利率的色彩,逐步理顺由短及长的传导关系。

同时,他还表示:

目前,我国的利率走廊已初步成形,上廊是常备借贷便利(SLF)利率,下廊是超额存款准备金利率,总体上宽度是比较大的。

如果未来考虑更大程度发挥利率调控作用,需要也有条件给市场传递更加清晰的利率调控目标信号,让市场心里更托底。

所谓利率走廊相当于建立一个利率的上限和下限,当市场利率偏离上下限的时候,央行会进行引导,以确保市场利率在利率走廊范围内运行。那如何引导?正回购和逆回购将发挥重要作用。当市场利率高一点、资金偏紧一点的时候,央行加大逆回购。当市场利率低一点、资金宽松的时候,央行进行正回购。

可见,临时隔夜正、逆回购操作的出现,一是让央行传递出货币政策信号。二是维护市场资金面稳定。

目前,目前我国印钞增速高速增长阶段已经过去。2024年5月,我国广义货币(M2)已经降到7%的历史低位。

央行也表示:随着经济高质量发展和结构转型,实体经济需要的货币信贷增长也在发生变化。

也就是说未来我国的货币政策更多的是关注价格(利率),而开始慢慢淡化数量(货币增速)。临时正回购或临时逆回购操作的提出,就是这么变化的重要标志。